銀行が自社に対し融資に積極的か消極的かを知るために作る表

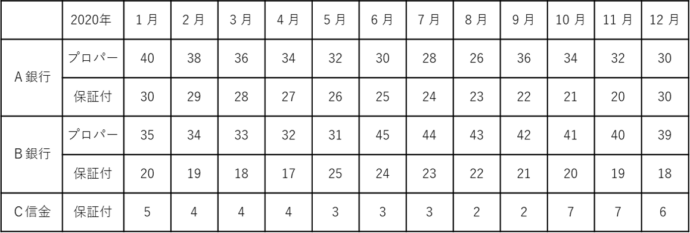

銀行が自分の会社に対しどういう取引方針としているのか、融資を受けている方からしたら分かりにくいものです。取引方針を推測するために、銀行ごとの融資残高の月次推移表を作るとよいです。次のような表です。

融資残高月次推移表・2020年(単位:百万円)

この表を3年分程度、作ります。単位は万円や百万円など、自社で管理しやすい単位でかまいません。

この表での融資残高は、信用保証協会保証付融資とプロパー融資(信用保証協会の保証が付いていない融資)に分けるとよいです。この表を作ると、見えてくることがあります。

ここ3年程度で、各銀行、ピーク(融資残高が最も多い時)でどれだけの融資残高であったか、この表で分かります。特にプロパー融資で、ピークでどれだけの融資残高であったかを見てください。

例えばA銀行で、1年半前にプロパー融資の総額がピークで5500万円となり、これがここ3年程度のピークであった場合。業績や財務内容の悪化で銀行から警戒されている会社でないかぎり、プロパー融資の総額が 5500万円となるまでの新規のプロパー融資が最低、期待できます。例えば現在のプロパー融資の総額が4000万円となっていれば、5500-4000=1500万円の融資が期待できます。

銀行の方でも、融資審査において過去3年程度の、各月の融資残高の推移を表にして見ています。過去3年程度のピークのプロパー融資残高はいくらであったか、それに比べて現在はいくら減っているか、そして今回プロパー融資を実行するとプロパー融資の残高はいくらになり、過去のピークに比べてどうか。銀行の融資審査で検討されることの一つです。

ここで、銀行の取引方針が影響してきます。

銀行が自社に対し融資に積極的か消極的かは取引方針で決まる

例えば銀行が5段階の取引方針を運用していて、A.積極推進方針、B.推進方針、C.現状維持方針、D.消極方針、E.取引解消方針の5段階に分かれているものとします。融資を出している会社に対し、銀行は毎期、決算書の提出を要求し、決算書の内容に基づき、債務者区分・信用格付とともに取引方針を決めます。

1年半前にプロパー融資の総額がピークで5500万円あり、現在は4000万円となり1500万円減少していたとします。この状況でプロパー融資を5000万円申し込んだ場合、どうなるでしょうか。取引方針ごとの、融資審査のイメージを述べていきます。

A.積極推進方針である場合。銀行はその会社に積極的に融資を行っていきたいものです。今回、プロパー融資を5000万円申し込まれたとしても、審査が通る可能性が高いでしょう。競合の他の銀行も融資の提案をしてきているのであれば、負けないように金利を一気に引き下げてくるかもしれません。融資が5000万円実行されるとピークを3500万円上回りますが、銀行はそれだけ積極的に融資したいものです。

B.推進方針である場合。Aの場合ほどではなくても、銀行は融資を行っていきたいものです。融資を5000万円申し込んだ場合、そこまでは出せないが3000万円とされて融資が出るようなイメージです。それでもピークから1500万円上回った金額です。ただ競合の他の銀行が融資の提案をしてきてかなり低い金利を提案しているのであれば、無理をしないことが多いです。

C.現状維持方針である場合。銀行は過去のピークになるぐらいの融資は行おうとします。融資を5000万円申し込んでも、1500万円に減額されて融資が出ます。そうすれば過去のピークの融資残高に戻ります。企業がそれ以上の融資を求めるのであれば、信用保証協会保証付融資も使うように銀行は言ってくることでしょう。

D.消極方針である場合。過去のピークになるぐらいの融資も難しく、返済期間を短く金額を小さくして半年返済で500万円のプロパー融資とか、プロパー融資はやってくれず信用保証協会保証付融資限定とかになるイメージです。

E.取引解消方針である場合。この場合は既存の融資をリスケジュール、つまり返済の減額や猶予を行っている状況になっていることが普通です。新たに融資を申し込んでも、審査が通るのは困難です。

以上のように、融資残高の月次推移表を作った上で、新たな融資を申し込んでみると、その審査がどうなるかにより、融資を受けている銀行それぞれ、自社に対しどのような取引方針としているかが見えてきます。

銀行ごとに取引方針が異なっていることも多いです。ある銀行では融資がどんどん出るのに、別の銀行では融資を申し込んでもなかなか審査が通らないのは、銀行ごとに自社に対する取引方針が異なっているからです。

銀行が自社に対し融資に積極的か消極的か直接聞いてみるのもあり

また、融資を受けている各銀行に、自社に対する取引方針を聞いてみると教えてくれることも多いです。「申し込んでくれたらいつでも融資を出しますよ。」と銀行員から言われたら積極的な方針であることが推測されますし、「しばらくは融資は出ないですね。」と言われたら消極方針であることが推測されます。それぞれの銀行の取引方針を推測できたら、今後1年の自社の資金繰りと資金調達計画に活用します。

どこの銀行も消極方針で融資を申し込んでも審査が通らなそうである場合。プロパー融資を受けられない会社が活用する信用保証協会保証付融資ではどうなのかを探ります。銀行を通じて信用保証協会に保証を申し込んだり、保証の打診をしたりします。信用保証協会も新たな保証に消極的であれば、一方で既存の融資の返済を続けると会社の預金が尽きてしまうので、リスケジュールの交渉を銀行へ行うことを検討します。