債権譲渡登記とは、会社の、売掛先に対する売掛債権など金銭債権の譲渡を、債務者(売掛先など)以外の第三者に対する対抗要件を備えるための制度です。

なぜ会社の商業登記簿に債権譲渡登記が付けられるのか

売掛金を使い、資金調達を行う会社が増えています。方法にはファクタリングと売掛債権担保融資とがあります。

ファクタリングとは、売掛金をファクタリング会社に売却して資金調達することです。例えば、本日は11月5日で、すぐに300万円支払わなければならない先があるが手元に現金がなく、300万円資金調達したい場合。一方で11月30日に500万円入金となる売掛金があったとします。この500万円の売掛金をファクタリング会社に買い取ってもらい現金を手にします。この手法をファクタリングと言います。ファクタリング会社は、売掛金を買い取った、つまり売掛金という債権の譲渡を受けたことを、ファクタリングで資金調達した会社の商業登記簿に登記します。

また売掛債権担保融資とは、売掛金を担保に入れて融資を受けることです。ファクタリングは売掛金の買取りですが、売掛債権担保融資は売掛金を担保にした融資という違いがあります。

例えば、継続的な売上先20社で最低5000万円の売掛金が毎月存在しているとします。それを売掛金の束と考え、それを担保に2000万円の融資を金融会社から受けます。返済期間は3年、毎月分割返済とします。売掛金を金融会社に担保として入れたことを、金融会社としては売掛金という債権の譲渡を受けたこととして、融資を受けた会社の商業登記簿に登記します。

債権譲渡登記を付けると会社の商業登記簿はどうなるのか

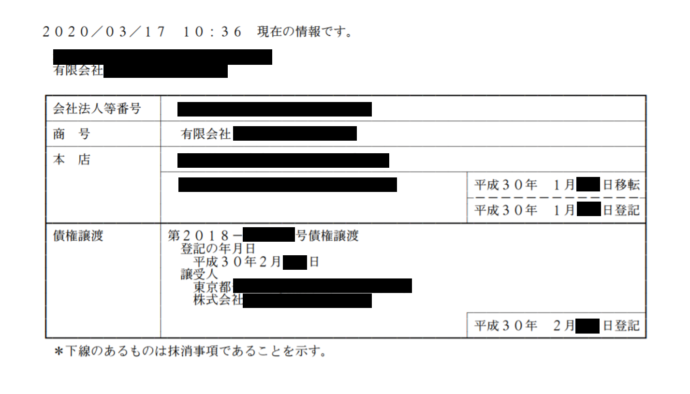

債権譲渡登記すると、商業登記情報に、次のように表示されます。

これは実際にファクタリングで資金調達した会社の商業登記簿の情報です。譲受人はファクタリング会社です。

銀行から融資を受ける時に提出するために法務局で取得する履歴事項全部証明書には、債権譲渡登記の情報は掲載されていません。しかし商業登記簿に付属する「債権譲渡登記事項概要ファイル」に、債権譲渡登記の情報が掲載されます。

銀行は融資審査にあたり債権譲渡登記が付いているか調べることが増えている

融資を申し込まれたら、審査にあたって、債権譲渡登記が付いているかどうかを調べる銀行が増えています。なおこの情報は、登記情報提供サービスというネット上のサービスを使ってインターネット上で簡単に取れてしまいます。

銀行で利用したファクタリングや売掛債権担保融資であれば問題ないのですが、ファクタリング会社からのファクタリングや、ノンバンクからの売掛債権担保融資の場合。それらで資金調達していることが、これから融資審査する銀行に分かってしまいます。ノンバンクで借入していると融資審査が通りづらいのと同様、ファクタリングやノンバンクでの売掛債権担保融資で資金調達している会社も融資審査は通りづらいです。

債権譲渡登記が付いたまま放置されていれば融資審査に影響が出る

またファクタリングや売掛債権担保融資を全て返済し今は残高がなくても、債権譲渡登記が付いたまま放置されているケースをよく目にします。ファクタリング会社は、今後もファクタリングを使ってほしいと思えば、債権譲渡登記を抹消することを自ら行ってくれません。債権譲渡登記は付いたままではないか、調べておきたいものです。

取引先から債権譲渡登記を付けられても銀行の融資審査に影響が出る

取引先から取引を続けるための保証金代わりとして売掛金を担保にするために債権譲渡登記を付けられた。取引先へ多額の未払いがあり未払いを解消するまで売掛金を担保にするために債権譲渡登記を付けられた。債権譲渡登記にはこのようなケースもあります。この場合、銀行から理由を聞かれたらきちんとした説明できるようにしたいです。